잇따른 금리인상에 순이자마진 급증 영향...비이자수익은 4조 5천억원 감소

[일요경제 김사선 기자] 국내 은행권이 잇따른 금리 인상영향으로 올해 3분기까지 40조 원이 넘는 이자 이익을 거둔 것으로 나타났다. 이는 지난해 같은 기간보다 7조 원 가까이 늘어난 사상 최대 규모다.

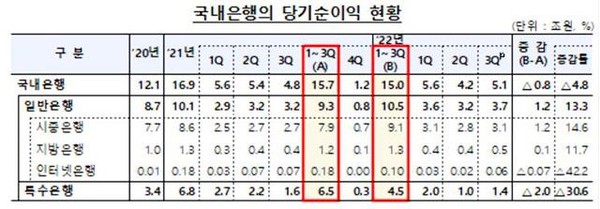

17일 금융감독원이 발표한 '2022년 3분기 국내은행 영업실적(잠정)에 따르면 3분기까지 누적 순이익은 15조원으로 지난해 같은 기간보다 4.8% 감소했다. 이는 특수은행의 당기순이익이 4조 5000억원으로 전년 동기 대비 2조원 줄어들었기 때문이다. 반면 일반은행의 3분기 누적 당기순이익은 10조5000억원으로 역대 최대 실적을 기록했다.

항목별 이익 현황을 보면 1.59%로 지난해보다 0.15%p 상승하면서 이자이익이 대폭 증가했다.

국내은행의 3분기 누적 이자 이익은 40조 6000억 원으로 지난해 같은 기간 대비 6조 9000억 원 증가해 역대 최대 규모를 기록했다. 대출이 늘어난 가운데 잇따른 기준금리 인상으로 예대금리차가 크게 벌어진 영향을 받았다는 게 업계의 분석이다.

이자수익을 제외한 부문은 수익이 저조했다. 1~3분기 국내은행의 비이자이익은 지난해보다 4조 5000억 원 줄어든 1조 7000억 원으로 집계됐다.

금리 상승으로 자산으로 보유하던 채권 가격이 급락하면서 유가증권 관련 손익이 지난해 1~3분기 1조 7000억 원 이익에서 올해는 4000억 원 손실로 전환했다. 수수료 이익도 지난해 같은기간 4조 1000억 원에서 올해는 3조 7000억 원으로 줄었다.

비용 부문에서 보면 3분기 누적 판매비와 관리비는 18조 1000억 원으로 지난해 같은 기간보다 6000억 원 증가했다. 대손비용도 지난해 같은 기간보다 1조 7000억 원 증가해 4조 1000억 원을 기록했다. 이 같은 비용의 증가가 이익에 부정적인 영향을 미친 것으로 풀이된다.

금감원은 은행권이 대내외 불확실성 확대에 대비해 손실흡수능력을 확충하기 위해 선제적으로 충당금의 적립을 확대해온 영향때문이라고 분석했다.

수익성 나타내는 지표인 총자산순이익률(ROA)은 1~3분기 0.58%로 지난해 같은 기간보다 0.1%p 하락했고, 자기자본순이익률(ROE)은 8.10%로 0.65%p 하락했다.

금감원은 "대내외 경제여건이 악화되면서 취약 차주를 중심으로 신용 손실이 확대될 가능성에 대비해 손실흡수능력 확충을 지속적으로 유도하겠다"면서 “은행의 대손충당금 적립 현황을 분기별로 점검하고 자본 비율이 취약한 은행에 대해서는 자본 관리 강화를 지도하겠다”고 말했다.